导语

我们测算 SiC 衬 底及外延片价值量合计占比超器件总价值量的 60%,2025 年中国本土导电型衬 底片需求超 100 万片,行业上游重要性强,需求空间广阔。

新能源车全球普及加速,功率密度标准持续提升为 SiC 产业落地提供契机。欧盟 方面,在民众诉求的推动下,欧盟的碳排放标准日趋严格,现行的碳排放标准要 求 2021 年生产的乘用车碳排放量满足 95g/km,我们认为在此严苛要求下,新能 源汽车或将替代燃油车。美国方面,拜登上台带来美国新能源政策转向,并计划 于 2050 年实现碳中和,我们认为政府方面也希望借助特斯拉等头部企业助力美 国汽车制造业在新趋势下保持领先地位。中国方面,2019 年中国石油对外依存 度超过 70%,我们认为电动车对保障能源安全至关重要,且中国凭借市场空间、 工程师红利等优势,有望借助汽车电动化实现汽车产业发展弯道超车的目标。我 们看到,在各国制定的电动车发展路线图中,功率密度标准逼近主流 Si 基器件 的性能极限,SiC 器件成为理想替代。我们认为 SiC 有望在电动汽车产业加速发 展及渗透率提升的双重推动下迎来需求快速成长。

SiC 解决电动车三大需求痛点,规模普及即将到来。我们认为,SiC 有望从以下三 个方面解决 Si 基器件的痛点问题:

1)续航里程是电动车的一大痛点,根据英飞 凌数据,SiC 器件整体损耗相比 Si 基器件降低 80%以上,导通及开关损耗减小, 有助于增加电动车续航里程;

2)轻量化的实现。SiC 器件具备高饱和速率、高电 流密度、高热导率的特点,有利于实现电控模块小型化、周边系统小型化、冷却 系统简单化,从而减轻整车重量;

3)满足 800V 高电平要求。为配合快充应用, 车内电平向更高的 800V 提高是大势所趋,在 1200V IGBT 车规产品难以普及的背 景下,使用 SiC MOSFET 是良好的解决方案。我们认为,目前 SiC 无法大规模商用 的主要矛盾在于成本高昂,但根据我们的测算,在新能源车平价目标成本假设下 (三电成本与传统动力总成价格相当),若 SiC 的器件成本下降至硅基器件的 2 倍时,其经济效益有望助推 SiC 在全系列车型全面普及。

小器件大市场,中国车用 SiC 市场将迎来高速成长。我们测算,2025 年中国电动 车及快充桩将带来 62 亿元/78 亿元的 SiC 器件/模块市场空间(模块中包含器件 成本),2021-25 年 CAGR 高达 58%/35%。从产业链各环节来看,我们测算 SiC 衬 底及外延片价值量合计占比超器件总价值量的 60%,2025 年中国本土导电型衬 底片需求超 100 万片,行业上游重要性强,需求空间广阔。我国企业目前已经能 实现 6 寸片规模量产,8 寸片与海外的技术差距正在缩小。

欧洲:碳排放标准倒逼新能源车对传统燃油车进行替代

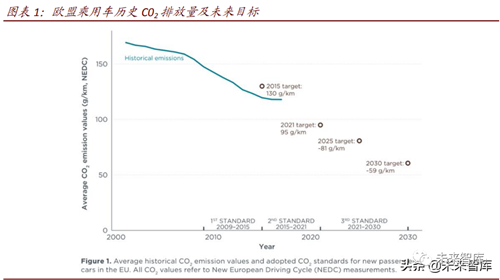

欧洲推出碳中和时间表。欧洲议会 2019 年 11 月宣布欧洲进入“气候紧急状态”,欧盟委员 会在 2019 年 12 月启动了“绿色新政”,将 2030 年减排目标提升至 50-55%,并确定了 2050 年实现碳中和,碳排放要求日趋严格。

欧洲自 2009 年以来多次制定碳排放标准,现行的碳排放标准要求 2021 年生产的乘用车碳 排放量需满足 95g/km。欧盟委员会在 2014 年提出到 2021 年,车企生产的乘用车的碳排放 量需满足 95g/km,不达标的车企将面临巨额罚款。2018 年欧盟委员会进一步明确,在 2021 年的基础上,2025 年的碳排放量减少 15%;到 2030 年,减少 37.5%,分别降至 81g/km 及 59g/km。2019 年欧盟确定 2050 年实现碳中和的目标,将进一步推动更加严格的减排目标, 正在推动 2030 年碳排放在 2021 年的基础上减少 60%的标准制定。

在日益严格的碳排放标准下,新能源汽车替代传燃油车成为必然趋势。燃油车的发动机难 以进行本质革新,减排空间有限,新车平均碳排放量在 2015 年下降至 119.5g/km 后,2019 年反而上升至 122.4g/km。要达到上述 95g/km 的碳排放标准,只能大力发展新能源汽车, 提升新能源车的占比。

美国:民主党上台或将推动电动车产业链加速升级,促使其重回汽车产业链领导地位

拜登就任当日便签署行政命令,表示重新加入《巴黎气候协定》,并计划于 2050 年实现碳中和,有望助推新能源车产业链加速升级。根据拜登竞选推出的《清洁能源革命和环境 计划》2,其在气候领域提出的目标是到 2035 年通过可再生能源过渡实现无碳发电,到 2050 年美国实现碳中和,实现 100%的清洁能源经济。具体措施包括:恢复电动车全额 7,500 美 金的税金抵免,取消目前的企业补贴 20 万辆的销量上限,加快新能源车推广,并计划于 2030 年前在高速公路区域建设超过 50 万个充电桩等。我们认为民主党在新能源领域的转 向有望提升美国对于新能源车的政策支持,助推新能源车产业链加速升级。

特斯拉等头部企业有望助力美国重夺电动汽车制造业的制高点。汽车产业作为美国传统制 造业的代表之一,二战以后却从辉煌走向衰落,我们认为主要是其经受了两次冲击:1)20 世纪 70 年代起,全球石油危机使精细化制造的日本汽车市占率迅速提升,以及 2)2010 年 后德国品牌在中国市场的崛起。根据美国商务部统计,美国汽车行业产值占 GDP 的比重, 由 1978 年的 1.9%降至 2018 年的 0.8%。我们认为,由于汽车制造业产业链条长、上下游相 关行业丰富,汽车产业对 GDP 的贡献远大于增加值本身,行业地位尤为重要。我们认为拜 登政府的新能源政策将成为美国电动汽车市场发展的一大推动力,有助于使其在特斯拉等 电动汽车头部企业的倾力配合下,保持美国高端制造领域的优势地位。

中国:电动汽车是我国实现汽车产业弯道超车、保障能源安全的必然选择

汽车工业电动化为我国从汽车产业弯道超车提供契机。工信部在《电动汽车安全指南(2019 版)》中指出,汽车行业正在经历百年未有之大变局,电驱动相关技术、人工智能技术和互 联网技术的快速发展为汽车产业的转型升级提供了强大的技术支撑,电动化、智能化、网 联化是汽车产业转型重要的发展方向。对于传统燃油车,中国虽然拥有庞大的汽车供应体 系,但关键零部件技术缺失,发动机、变速箱等设备依赖海外厂商进口,我们认为以电动 汽车为突破口能够推进我国汽车产业转型升级,有望实现汽车产业发展的弯道超车。

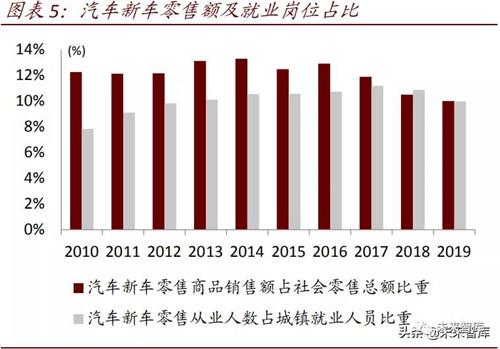

汽车产业是国民经济中重要的支柱行业,能够拉动国内消费增长,其产业链长、提供就业机会多,对推动经济增长、促进社会就业有重要作用。汽车产业能够拉动我国消费需求及 提供大量就业岗位,根据国家统计局数据,2010 年至 2019 年汽车销售额占中国社会零售 总额比重均维持在 10%以上,2019 年汽车新车零售从业人员达到 120.92 万,占城镇就业人 数的 10%。同时,由于汽车行业具备高度综合性,产业链涉及国家工业的各个方面,上游 包括发动机系配件、制动系配件等汽车零部件生产销售,涵盖了冶金、橡胶、玻璃、化工 等重要的制造业部门,中游包括整车集成制造及销售,下游辐射汽车后维修保养、出行服 务等诸多市场。发展汽车产业能够直接及间接地拉动经济增加,提供就业岗位。

中国具备市场空间较大、“工程师红利”等优势,同时政策落地推动电动汽车发展。由于我 国庞大的人口基数及消费升级趋势,电动汽车市场空间较大,根据中金公司研究部预测, 2025 年我国电动汽车的出货量将达到 669 万辆,占全球新能源汽车销量 47%,2021 年至 2025 年年复合增长率达到 35%。同时,中国每年高校毕业生人数持续增长,根据教育部的 数据,2020 年高校毕业生人数达到 874 万人,为中国发展电动汽车提供了“工程师红利”, 向产业微笑曲线的两端延伸。在政府政策的推动下,新能源汽车产业的快速发展成为可能, 根据国务院办公厅印发的《新能源汽车产业发展规划(2021-2035 年)》,到 2025 年我国新 能源汽车新车销售量占新车总销量的 20%左右,并完善双积分制度以补充财政补贴。

中国石油的对外依存度超 70%,能源安全问题有待解决。国际上一般将 50%的石油对外依 存度作为石油能源安全问题的“安全警戒线”3,而根据中国统计局的数据,2019 年中国石 油对外依存度超过 70%,远超能源安全的要求。目前全球石油分配格局基本固定,且国际 形势复杂,我国在自身石油生产无法满足需求的情况下,通过石油贸易和海外份额的方式 获取石油资源的压力越来越大。

电动汽车对降低石油依存度,缓解国内石油消耗至关重要。根据自然保护协会数据,2017 年中国道路交通消耗的石油约占石油消费总量 48%,我们认为,减少汽车石油消耗能够降 低我国的石油依存度。若采用天然气能源,我国天然气储量同样较低:根据海关总署数据, 2018 年中国是全球第一大天然气进口国,2019 年对外依存度达到 43%,难以支撑汽车的能 源需求。而相比之下,我国煤炭储量较大,能够实现电力的自给自足,同时还能够通过核 能、太阳能、风能等方式增加电力供给,电动汽车成为解决能源安全问题的必然选择。

各国功率密度标准持续提升,碳化硅器件对硅基器件形成替代在即

美国能源部旗下的组织 U.S. Drive 在 2017 年发布的《电气电子技术路线图》4中指出,在 2025 年电控的功率密度需达到 100kW/L,效率应大于 98%;而电机的功率密度需达到 50kW/L, 效率应大于 97%。根据我国工信部发布的《<中国制造 2025>重点技术领域路线图(2018 年 版)》,在 2025 年,自主电控产品应实现功率密度不低于 25kW/L。我们认为,这个标准制 定的初衷,是因为体积涉及到了汽车有效空间利用和乘客的体验。

目前电动汽车主要采用硅基器件,但受自身性能极限限制,硅基器件的功率密度难以进一 步提高。在电动汽车的动力单元和控制单元中,变换器和逆变器多采用 Si 基 IGBT 或 MOSFET 作为功率器件。但 Si 材料在高开关频率及高压下损耗大幅提升,功率密度已经接近了其性 能极限。我们看到,早期的主流混动车型中,其逆变器功率密度基本在 20kW/L 以下,而采 用了第三代化合物半导体 SiC 材料的逆变器,由于 SiC 具有效率高、尺寸更小和重量更低的 优势,可以将功率密度大幅提升,我们认为其是 Si 材料未来的理想替代。

SiC 提升电能转换效率,增加续航里程

续航里程是电动车的一大痛点。结合英飞凌的研究数据,我们认为 SiC 器件可以从导通/开 关两个维度降低损耗,整体损耗相比 Si 基器件降低 80%以上,实现增加电动车续航里程的 目的。

SiC 材料临界击穿电场高,导通电阻低,可降低器件的导通损耗。由于 SiC 的禁带宽度 (3.3eV)远高于 Si(1.1eV),因此其漂移区宽度得到大大缩短、可实现的掺杂浓度也 得到提高。在 SiC MOSFET 导通时,正向压降和损耗都小于 Si-IGBT。根据英飞凌研究, 当负载电流为 15A 时,常温下 SiC MOSFET 的正向压降只有 Si IGBT 的一半,在 175℃ 结温下,SiC MOSFET 的正向压降约是 Si IGBT 的 80%。

SiC-MOSFET 不存在拖尾电流,载流子迁移率高,降低器件开关损耗。Si-IGBT 模块中会 集成快恢复二极管(FRD),在关断会存在反向恢复电流及拖尾电流,导致其开关速度 受到限制,从而造成较大的关断损耗。而 SiC-MOSFET 属于单极器件,更像一个刚性开 关,不存在拖尾电流,且较高的载流子迁移率(约 Si 的 3 倍)也减少了开关时间,损 耗因此得以降低。根据英飞凌研究,在 25℃结温下, SiC MOSFET 关断损耗大约是 Si IGBT 的 20%;在 175℃的结温下,SiC MOSFET 关断损耗仅有 IGBT 的 10%。

SiC 助力新能源车实现轻量化

轻量化是整车厂的不懈追求。我们认为 SiC 器件具备高饱和速率、高电流密度、高热导率 的特点,有利于新能源汽车零部件轻量化的实现。

SiC 材料具备更高的电流密度,相同功率等级下封装尺寸更小。SiC 具备较高的载流子 迁移率,能够提供较高的电流密度。在相同功率等级下,碳化硅功率模块的体积显著 小于硅基模块,有助于提升系统的功率密度。以 IPM 为例,碳化硅功率模块体积可缩 小至硅功率模块的 2/3-1/3。

SiC 能够实现高频开关,减少无源器件的体积和成本。SiC 材料的电子饱和速率是 Si 的 2 倍,有助于提升器件的工作频率;此外,如上文所述,高临界击穿电场(10 倍于 Si) 的特性使其能够将 MOSFET 带入高压领域,克服 IGBT 开关过程中的拖尾电流问题,开 关损耗低,提升实际应用中的开关频率,减少滤波器和无源器件如变压器、电容、电 感等的使用,从而减少系统体系和重量。在实现相同电感电流的情况下,开关频率越 高,可以适当降低电感值。

SiC 禁带宽且具有良好的热导率,可以减小散热器的体积和成本。由于 SiC 材料具有宽 禁带宽度且热导率高的特点,更容易散热,器件可以在更高的环境温度下工作。理论 上,SiC 功率器件可在 175℃结温下工作。主流电动汽车一般包含两套水冷系统——引 擎冷却系统和电力电子设备的冷却系统,冷却温度分别为 105 和 70℃。如果采用 SiC 功 率器件,可以使器件工作于较高的环境温度中,有望实现两套水冷系统合二为一,甚 至采用风冷系统,减少散热器体积及成本。

快充使得整车电平提高,IGBT 工作电压恐难满足需求

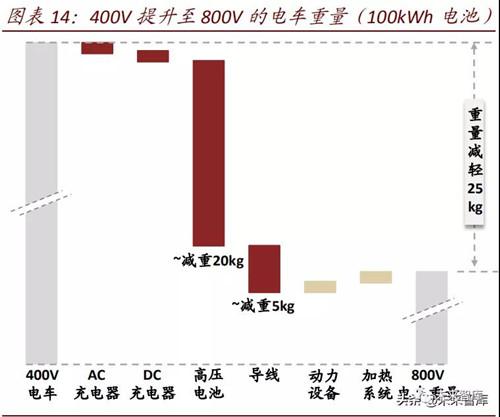

实现快充的关键是通过增大电流或提升电压提升充电功率,由于电流提升存在可预见的上 限,高电压是实现快充的必然趋势。根据 e-technology 的研究,受到充电插头及电芯的温 度限制,即使采用液冷充电插头,电动车充电也存在 500A 的电流上限,要实现 200kW 以 上的快充功率,电动车必然会从 400V 系统转向 800V 系统。同时,达到相同功率的情况下, 提升电压则可以相应降低电流,减少散热及导线横截面。根据 e-technology 的估算,以 100kWh 的电池为例,从 400V 电车系统提升为 800V 电车系统,由于电池散热减重及导线 质量降低可以推动电池实现 25kg 的重量降低,降低电车能耗,提升电车续航里程。

我们认为,若系统电压(总线电压)从 400V 提高至 800V,需要同时提高半导体器件的耐 压的水平,650V IGBT 将无法工作,Si MOSFET 的耐压极限也会明显被超越,若采用 Si 基器 件,必须使用 1200V IGBT。受限于体积、功耗、散热等因素,通常情况下 1200V 的 IGBT 模 块一般服务于工业场景,很难通过车规认证,2018 年英飞凌才推出第七代 IGBT 技术,使 1200V 模块车用成为可能5。但我们认为,SiC 的材料特性优势有望使其在 800V 系统部署中 更受整车厂青睐,同时,输出功率的提升也使 SiC 材料成为 800V 系统的理想选择。

成本经济性问题有望在未来解决,车用 SiC 需求有望迎来快速成长期

目前,由于受到 SiC 长晶技术壁垒高(如:需要高温生长及精确控制;长晶速度很慢而不能 像 Si 一样拉晶;炉体尺寸限制晶圆尺寸不好做大;材料硬度高韧性差容易断裂)、器件良率 低(如:掺杂工艺要求高、形成欧姆接触困难)等因素掣肘,因此 SiC 器件高昂的生产成 本阻止了其初期被整车厂大量采用。

以目前的成本来看,新能源车的度电单价(三元、不含税)价格在 900 元人民币左右,而 在 2025 年有望降至 560 元左右。假设 400km 续航里程,电池包的价格分别在 42,500 元 /24,000 元左右。若要增加 10%的续航,我们线性外推得到电池包的边际成本为 4,500 元 /2,400 元。

目前,SiC 器件成本约为硅基器件的 5 倍以上,为当前 SiC 器件难以在中低端车型大规模应 用的主要原因。以 A 级车为例,主逆变器中 IGBT 器件成本约为 1,300 元,若替换为 SiC 则 将会带来至少 5,000 元以上的成本增加,而同时带来 5%-10%续航里程的提升。我们测算, 若暂不考虑冷却系统节省的成本及空间节约带来的附加值,在新能源车平价目标下,若 SiC 能换取 5%-10%的续航里程增加,则当 SiC 的器件成本将下降至硅基器件的 1 倍时,其经济 效益有望助推 SiC 在全系列车型全面普及;如图 18 所示,若采用 SiC 材料能增加电动车 10% 的续航里程,对于车厂来讲,单车成本的节约在 1,100 人民币左右。

我们测算,2021 年国内 SiC 器件/模块市场规模为 10 亿元/24 亿元,2025 年有望达到 62 亿 元/78 亿元,年复合增速达 58%/35%,迎来高速增长期

功率开关器件在新能源汽车中的应用范围很广,其中主要包括主逆变器、直流 DC/DC 转换 器、车载充电机等。我们以自上而下的方式,以新能源车出货量为基础,配合渗透率、SiC 模块/器件单车价值等假设测算,得出 2025 年中国新能源车及周边应用将带来 62 亿元的 SiC 器件市场空间,78 亿元的 SiC 模块市场空间(包含器件成本),2021-2025 年复合增速达 58%/35%。其中我们的关键假设如下:

第一,从成本下降曲线来看,我们认为 SiC 本身的成本下降曲线是线性的,但由于整 体市场需求高涨,上游扩产积极,成本下降可能会呈现加速趋势,年同比降幅将有望 从低双位数加速至近 20%;

第二,从车型来看,我们认为到 2025 年 SiC 成本仍然难以下降至 A 级车 Si 基器件的 2 倍水平。中高级乘用车由于具有品牌溢价,成本上升带来的续航里程增加、轻量化等 附加体验也更容易被消费者所接受,我们认为 B/C 级车大规模采用 SiC 器件的可能性 大,其中 Tesla 及比亚迪作为现有整车厂中最为积极两方(根据公开资料,Model 3 及 比亚迪汉车型已经搭载了 SiC 模块的主逆变器),未来 SiC 器件渗透率有望继续加速。未来华为、苹果等大厂及小鹏、蔚来等高端造车新势力设计的整车也有望大量采用 SiC。而非豪华品牌 A 级(包含)及以下车型采用 SiC 的可能性很小。考虑到成本更高,对 空间和续航里程敏感度更低等因素,在商用车方面,我们预计 SiC 渗透率将整体低于 乘用车;

第三,从零部件种类来看,主逆变器(Inverter)会先进行 SiC 替换,由于车载充电机 (OBC)、直流转换器(DC-DC)、快充(Booster)等工作频率高,从 SiC 高频性能来看 要优于 Si 基材料,同样存在较大替换空间;

第四,从器件类型及价值量来看,主逆变器中由于搭载 SiC 模块,半导体价值量最高, 而车载充电机、直流转换器等部分仅搭载单管器件,整体价值量不及主逆变器。

SiC 衬底及外延合计价值量占比超 60%,在产业链中地位至关重要

以 65nm 制程为例,目前 12 英寸硅片(抛光片)售价仅在 100 美元左右,而最终的晶圆售 价高达 1,500 美元,原因在于 Si 集成电路工艺历经多次刻蚀、光刻、清洗等前道处理步骤, 在硅片表面制作器件的附加价值量高。而 SiC 仅被用于制造分立器件,其本身工艺难度并不 大(SiC MOSFET 仍是横向平面工艺器件),衬底及外延质量则从很大程度上决定了最终的器 件性能。根据我们的产业链调研,由于 SiC 衬底及外延生长温度高、速度慢、良率低等原因, 从价值量上看,2020 年 2,500 美元售价的 SiC 晶圆成品中,衬底片价值量约 1,100 美元,外 延片价值量约 500 美元,合计价值量达 1,700 美元,约占整体晶圆成品价值量的 63%。因 此,我们认为 SiC 产业链的上游环节地位至关重要,且从投资回报情况来看,SiC 基衬底的投入产出比要优于 Si,部分企业的投入产出比可以接近 1:1 水平(1 元人民币的投资对应 1 元年收入),是一个优良的赛道。

结合我们对 SiC 器件市场规模的测算及对衬底/外延部分价值量的假设,我们预计 2025 年中 国本土新能源车用 SiC 衬底/外延片市场规模将达到 26 亿/39 亿人民币。

国产厂商全面布局导电型机高纯半绝缘两类衬底,正努力追赶与海外差距

SiC 衬底主要分为导电型和半绝缘型两类,新能源车用半导体器件基于导电型碳化硅衬底制 造。具体应用形式来看,导电型 SiC 衬底一般会再生长 SiC 外延层得到 SiC 外延片,主要用 于制造耐高温、耐高压的功率器件,应用于新能源汽车、光伏发电、轨道交通、智能电网、 航空航天等领域;而在半绝缘型 SiC 衬底上,通常会上生长 GaN 外延层,制得 SiC 基 GaN 外延片,可进一步制成微波射频器件,应用于 5G 通讯、雷达等领域。

导电型及半绝缘型 SiC 衬底在制作工艺上存在较大差异。在主流的物理气相传输法(PVT) 长晶工艺中,半绝缘型 SiC 衬底的生长对原材料碳化硅粉末纯净度要求高,同时需要在生长 过程中加入钒杂质,掺杂工艺难度大。而导电型衬底相对容易获得,但需要对掺杂有较好 的控制,且功率器件需要在较大衬底上生产才具备经济效益,SiC 单晶扩径问题也是壁垒。除了主流 PVT 生长方法外,我们也看到一些新工艺的进步,目前日本电装(DENSO)等企 业正在利用高温化学气相沉积方法(HTCVD)将高纯气态碳源和硅源在高温结合,来得到 高阻值的碳化硅单晶,且生长速率能达到 1.0mm/h-3.0mm/h,值得长期关注。但综合考虑 成本、良率及工艺成熟度等问题,我们认为目前 PVT 方法仍为市场主流技术。

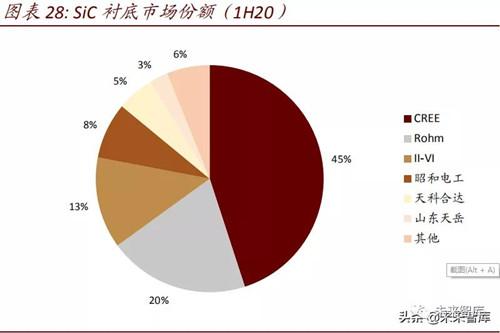

碳化硅衬底市场以海外厂商为主导,中国企业市场份额现较小。碳化硅衬底产品的制造涉 及设备研制、原料合成、晶体生长、晶体切割、晶片加工、清洗检测等诸多环节,需要长 期的工艺技术积累,存在较高的技术及人才壁垒。自 1955 年首次在实验室成功制备碳化硅 单晶以来,美国、欧洲、日本等发达国家与地区不断创新碳化硅晶体的制备技术与设备, 形成了较大优势;而中国碳化硅晶体的研究从 20 世纪 90 年底末才起步,2000 年以后开始 工业化生产的探索。根据 Yole Development 数据,2020 年上半年 Wolfspeed(Cree 全资子 公司)市占率达到 45%以上,国内龙头天科合达和山东天岳的合计市场份额不到 10%。

山 东天岳、烁科晶体(中电科孵化)、河北同光(中科院半导体所孵化)现有主要产品为高纯 半绝缘衬底,而天科合达(中科院物理所孵化)、世纪金光主要产品为导电型衬底。当前中国企业与 Wolfspeed 在技术研发上仍有较大差距,但差距正在逐步缩小,8 英寸碳 化硅衬底研发及量产落后 3 年。以头部企业天科合达/世纪金光为例,根据天科合达招股书 披露,公司于 2006 年开始小批量生产 2 英寸碳化硅衬底,分别于 2017 年及 2019 年开始大 批量生产导电型及绝缘型 4 英寸碳化硅衬底,2020 年实现 6 英寸碳化硅衬底大批量生产。

而根据公开资料,世纪金光于 2020 年实现 6 英寸碳化硅衬底的量产6。对比国际一线厂商, 天科合达 2 英寸产品落后 16 年(国际厂商 19 世纪 90 年代开始),4 英寸落后 7 年(国际 厂商 2010 年开始),6 英寸时间进一步缩短至 5 年(国际厂商 2015 年开始)。Wolfspeed 于 2019 年 10 月推出 8 英寸碳化硅衬底样品,并计划于 2022 年量产,而天科合达于 2020 年 1 月开始进行研发,计划于 2022 年 6 月完成研发,届时中美两国差距有望进一步缩小。

2025 年导电型衬底片国内需求将达到 113 万片,国内厂商现有规划产能仍然不足

结合我们对 2025 年器件市场空间及单晶圆售价假设,我们测算出 2025 年中国新能源车及 快充桩对 SiC 导电型衬底的年需求量高达 79 万片 6 寸晶圆。而由于 SiC 长晶、外延、前道 技术处理综合良率大幅不如硅基器件,目前良率水平仅在 50%左右(我们预计 2025 年有望 提升至 70%),实际 SiC 导电型衬底年产能需求将超过 113 万片 6 寸晶圆,市场空间十分可 观。根据我们产业链调研的不完全统计,目前中国本土SiC衬底供应商已经有6家投入量产, 有公开数据披露的 2025 年产能规划合计基本与届时新能源车及快充桩需求相当。但考虑到 新能源发电、工业电源等应用场景中 SiC 仍然对 Si 基器件有大量替换空间,我们认为国内 厂商现有导电型 SiC 产能规划仍存在缺口。

SiC 产业链主要包含以下四个环节:衬底生长、外延生长、器件设计及制造(或分工完成, 采用一体化的 IDM 模式)。中国本土目前企业已经实现了对产业链的全覆盖布局,但在较大 尺寸导电型衬底(6 寸及以上)、MOSFET 器件设计制造上与海外同业者相比仍存在较大进 步空间。

晶盛机电、北方华创、露笑科技、斯达半导、三安光电、闻泰科技、新洁能。

电话:0531-88986599

邮箱:zhangmf@ehualu.com

网址:http://www.ehualucapital.com

地址:北京市石景山区阜石路165号中国华录大厦

北京市海淀区西四环北路131号院1号楼新奥特科技大厦北楼三层

中国(山东)自由贸易实验区济南片区经十路7000号汉峪金谷商务服务中心A4-5号楼基金大厦21层2101室